Банк "Открытие" 30 июня разместит второй выпуск структурных бондов для физлиц на 100 млн рублей

Банк "ФК Открытие" (работает под брендом "Открытие") 30 июня проведет размещение внебиржевых структурных коммерческих облигаций серии 001PC-02 объемом 100 млн рублей для физлиц, говорится в сообщении банка.

По облигациям предусмотрена выплата годовых купонов, номинал бумаг - 1 тыс. рублей. Срок погашения бумаг - 3 года, по выпуску предусмотрена годовая оферта.

Фиксированная ставка 1-го купона составляет 0,01% годовых.

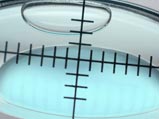

Дополнительный доход по облигациям привязан к стоимости нефти марки Brent и может составить до 14,5% годовых.

"Дополнительный доход составит 14,5% годовых в том случае, если цена нефти марки Brent на протяжении всех торговых дней в течение года будет находиться в диапазоне $46-56 за баррель. При этом начисление процентов по бумагам происходит по итогам каждого торгового дня. Так, если стоимость нефти будет находиться внутри диапазона только половину торговых дней в году, то дополнительный доход составит 7,25% годовых", - пояснил "Интерфаксу" управляющий директор инвестиционного блока банка "Открытие" Владимир Омельченко.

Размещение облигаций пройдет по закрытой подписке в пользу УК "Открытие". УК "Открытие" через стратегии доверительного управления предложит облигации своим клиентам - физлицам. Данная стратегия рассчитана на 1 год.

"На фоне падения депозитных ставок, следующих за снижением ключевой ставки ЦБ, наш инструмент с потенциальным доходом в размере 14,5% годовых при 100%-ной защите капитала представляется весьма привлекательным для широкого круга инвесторов", - отметил В.Омельченко.

По его словам, в текущем году банк может сделать еще несколько выпусков структурных бумаг.

"До конца года, я думаю, мы сделаем еще несколько выпусков, причем планируем делать их с нарастающей частотой по мере получения обратной связи от наших клиентов. Однако говорить о том, какими будут параметры последующих выпусков, пока преждевременно - мы будем искать баланс между доходностями и рисками", - подчеркнул В.Омельченко.

Национальный расчетный депозитарий (НРД) зарегистрировал выпуск 16 июня под номером 4CDE0202209B001P.

Облигации готовятся в рамках программы коммерческих облигаций банка серии 001РC объемом до 100 млрд рублей или эквивалента этой суммы в иностранной валюте. Программа была зарегистрирована НРД 30 августа 2016 года.

Как сообщалось, в январе банк разместил дебютные структурные коммерческие облигации серии 001PC-01 для физлиц на 100 млн рублей. Пилотные облигации были структурированы с привязкой к курсу доллара по отношению к рублю.

Коммерческие облигации - это облигации без залогового обеспечения, размещаемые по закрытой подписке, в том числе в рамках программы. Эмиссия таких бондов проходит без госрегистрации выпуска, проспекта облигаций и отчета об итогах выпуска. Идентификационный номер выпускам присваивает центральный депозитарий. Коммерческие облигации являются относительно новым инструментом для российского рынка. Изменения в законодательство РФ, которые позволили выпускать коммерческие облигации, вступили в силу в 2014 году.

Дивиденды и порядок их выплаты

Дивиденды и порядок их выплаты Система регулирования рынка ценных бумаг

Система регулирования рынка ценных бумаг Российские банки: поиск новой стратегии и капитала

Российские банки: поиск новой стратегии и капитала США: предпосылки увеличения импорта капитала

США: предпосылки увеличения импорта капитала Индикаторы диагностики ценовых «пузырей»

Индикаторы диагностики ценовых «пузырей» Секъюритизация и дезинтермедиация

Секъюритизация и дезинтермедиация WORLD WIDE

WORLD WIDE